Temu und Shein: Gegenwind für die Überflieger

Noch am 22. Mai des laufenden Jahres war die Welt für das chinesische Unternehmen PDD Holdings (PDD) in allerbester Ordnung. Am Tag der Präsentation der Quartalszahlen für die ersten drei Monate 2024 gab der Chairman und Co-CEO des Temu-Mutterkonzerns, Lei Chen, selbstbewusst die immer gleichen Allgemeinplätze von sich, die Analysten aus den Vorquartalen von ihm gewohnt waren: „Wir werden uns weiterhin darauf konzentrieren, unseren langfristigen inneren Wert zu steigern“, kommentierte Chen die Geschäftsentwicklung. Was man so sagt.

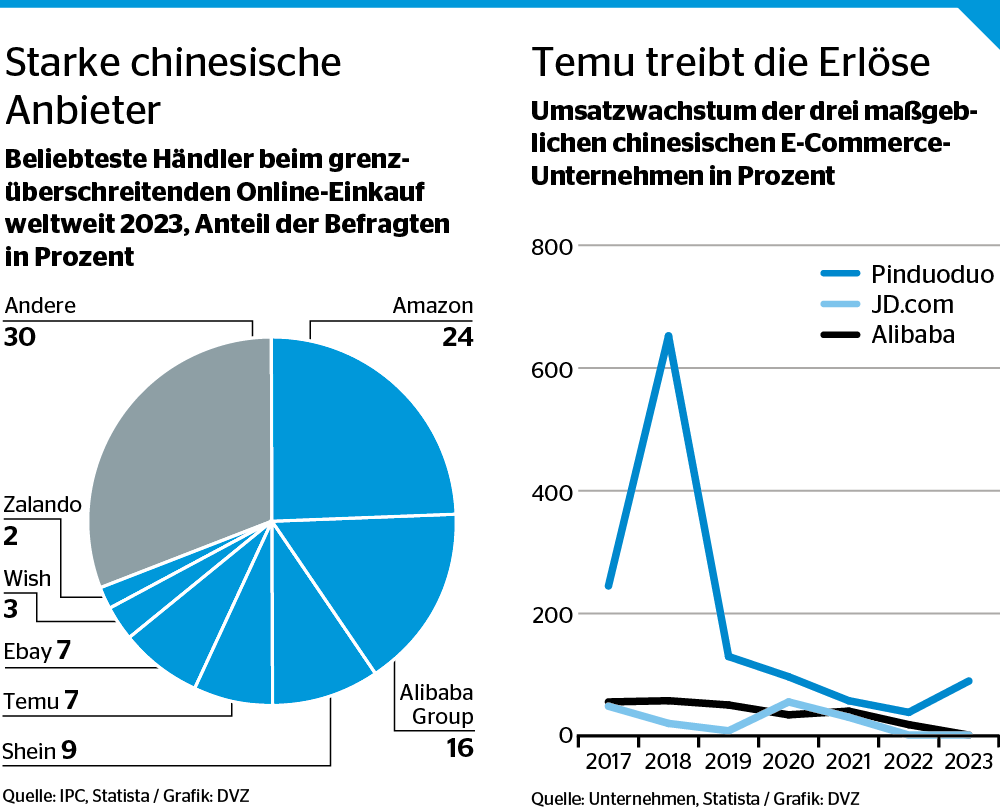

Der Topmanager lenkte damals ein Unternehmen mit einer Marktkapitalisierung von knapp 219 Milliarden US-Dollar, ein Wert auf Augenhöhe mit den globalen Prämium-Marken Shell und McDonalds. Die Wachstumsraten des ersten Quartals waren auch diesmal surreal: Der Umsatz legte um 131 Prozent gegenüber dem Vorjahresquartal zu auf 12 Milliarden Dollar; der operative EBIT-Gewinn schnellte um 275 Prozent gegenüber dem entsprechenden Vorjahreszeitraum in die Höhe. Wie anders das alles nur gut drei Monate später aussieht.

„Wir haben große Herausforderungen vor uns“, sagte Chen am 26. August bei der Vorstellung der Geschäftszahlen für das zweite Jahresviertel in für chinesische Topmanager ungewöhnlich offener Manier. Die für Finanzen zuständige Managerin Jun Liu sagte, das Umsatzwachstum werde „unweigerlich unter Druck geraten“. Und fügte hinzu: „Auch die Rentabilität wird wahrscheinlich beeinträchtigt werden.“ Co-CEO Zhao Jiazhen bekräftigte die Worte seiner Vorredner und teilte mit, es sei unvermeidlich, dass die Profitabilität des Unternehmens sinken werde.

Börsenwert in Höhe von 85 Milliarden Dollar verloren

Der Hintergrund der Warnungen seitens des Managements waren Kennzahlen, die, vordergründig betrachtet, alles andere als besorgniserregend wirken, die die Kenner des Unternehmens jedoch als mittlere Katastrophe zu deuten wussten: Der Umsatz war „nur“ noch um 86 Prozent gegenüber dem Vorjahresquartal gestiegen; das EBIT-Wachstum hatte sich gegenüber dem Vorquartal nach Prozentpunkten knapp halbiert und war im Vergleich zum Vorjahresquartal auf plus 146 Prozent gesunken. Die Aktie von PDD stürzte kurze Zeit später um rund 30 Prozent ab. In nur wenigen Stunden sank der Unternehmenswert um 55 Milliarden Dollar. Der Ausverkauf setzte sich fort: Aktuell hat das Unternehmen seit Mai rund 85 Milliarden Dollar an Wert verloren.

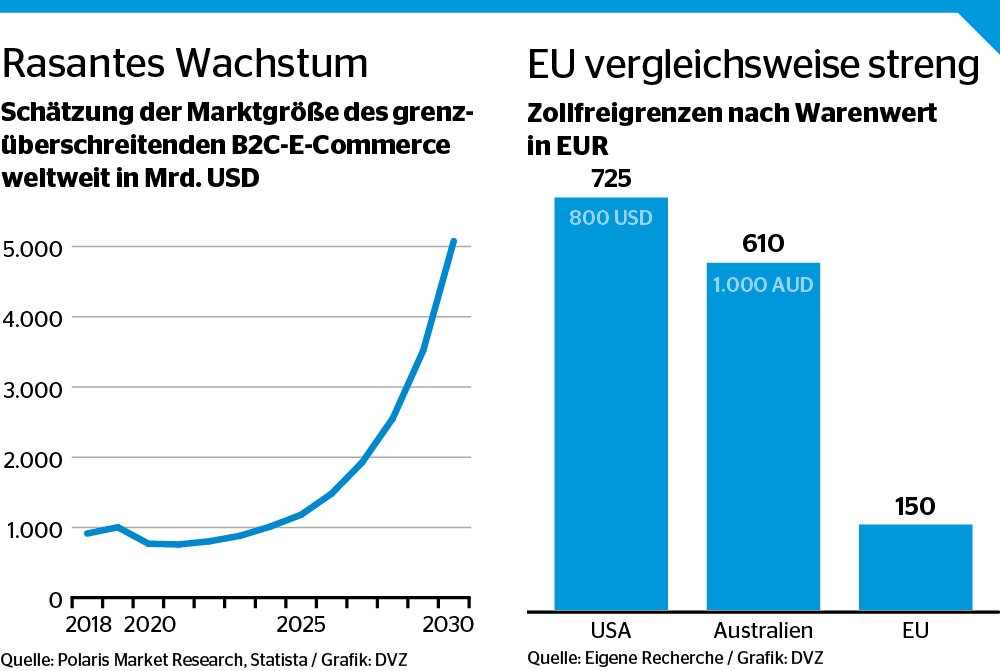

Der Absturz von PDD wirft ein Schlaglicht auf die sich zusehends verschlechternden Rahmenbedingungen rund um das bislang de facto weitgehend unbeschränkte Wachstum der beiden neuen Überflieger der Boombranche E-Commerce: Die in den USA operierende, jedoch vollends von China aus gelenkte PDD-Tochter Temu und der 2008 in China gegründete und inzwischen von Singapur aus operierende Online-Modehändler Shein gelten spätestens seit Ende 2023 als die innovative Verheißung der Branche.

D2C – die überschätzte Formel?

Nicht nur die schier astronomischen Verkaufs- und Wachstumszahlen beider Unternehmen lassen Branchenexperten aufhorchen; vor allem gilt das von den beiden Playern in großem Maßstab eingeführte Distributionsmodell Direct-to-Consumer (D2C) als innovativ und aus Kostenperspektive überlegen gegenüber dem auf Zwischenhändler und einer extensiven Lagerlogistik beruhenden Alternativmodell.

D2C ist im Kern nicht die Erfindung von Temu und Shein: Es stammt eigentlich von Markenherstellern, die den Ansatz verfolgten, Einzelhändler zu umgehen, um ihre Produkte direkt an Kunden zu verkaufen. So begannen etwa ab 2017 Marken wie Nike, sich auf den Direktvertrieb ihrer Produkte zu konzentrieren, auch Walmart verfolgte ab 2019 den Ansatz.

Hierzulande setzten Unternehmen wie etwa Adidas ab dem Jahr 2021 auf das Modell, das vor allem Kostensenkungen und mithin größere Margen versprach. „Bis 2025 werden wir ein D2C-getriebenes Unternehmen mit Online als wichtigstem Store sein“, so der damalige Adidas-CEO Kasper Rorstedt. Doch das Modell hat offenbar nicht das eingebracht, was sich die Markenhersteller davon versprochen hatten: Sowohl Nike und Walmart als auch Adidas haben sich inzwischen wieder von diesem Ansatz entfernt und den Vertrieb über Groß- und Einzelhändler wieder hochgefahren.

Das Verdienst von Temu ist somit, D2C in großem Maßstab zu adaptieren und aufseiten der Plattformbetreiber zu perfektionieren, indem es Herstellern die Möglichkeit bietet, ihre Produkte direkt an Verbraucher zu verkaufen. Ob sich auch E-Commerce-Unternehmen irgendwann, ähnlich wie zuvor viele Markenhersteller, wieder von diesem Vertriebsansatz verabschieden werden, bleibt abzuwarten.

Derweil treibt der Erfolg von Temu selbst etablierte E-Commerce-Player wie Amazon vor sich her: So plant der US-Onlinehändler laut Medienberichten, ein neues D2C-Discountangebot einzuführen, das Marktbeobachter als offensichtliche Reaktion auf das aggressive Vordringen von Temu werten.

Amazon plane auf seiner Plattform und der App einen neuen Bereich einzuführen, in dem Kunden extrem billige Produkte kaufen können, die der Onlinehändler von chinesischen Herstellern fertigen und ohne Zwischenlagerung direkt per Luftfracht in die USA transportieren lässt.

Im Gegensatz zu dem Amazon-typischen Modell, das vorsieht, die Sendungen noch am selben oder spätestens am Folgetag der Bestellung beim Kunden auszuliefern, müssten die Kunden des US-amerikanischen Online-Händlers dann neun bis elf Tage auf die Anlieferung warten; eine Transferzeit, die mit derjenigen von Temu und Shein vergleichbar deutlich niedrigere Logistikkosten beschert.Amazon kommentierte die Berichte mit den Worten: „Wir sind ständig auf der Suche nach neuen Wegen, um mit unseren Vertriebspartnern zusammenzuarbeiten und unsere Kunden mit einer größeren Auswahl, niedrigeren Preisen und mehr Komfort zu begeistern.“

D2C findet Nachahmer

Das Modell macht weiter Schule: So kündigte auch About You an, den Vertriebsansatz zu kopieren: „Wir werden noch dieses Jahr Artikel anbieten, die direkt aus der Fabrik kommen“, so Tarek Müller, der Gründer und Chef der Hamburger Modeplattform im Sommer des laufenden Jahres. Anders als Temu und Shein werde About You allerdings nicht in China produzieren lassen, sondern in Europa und der Türkei.

Das Adaptieren des von Temu mit Hilfe von künstlicher Intelligenz zum Aufspüren von Trends zur profitablen Produktion auch kleiner Stückzahlen zur Perfektion getriebene D2C-Modell, das sich der Luftfracht bedient, um die Sendungen zu den Kunden zu befördern, ist die erste spürbare Gegenreaktion der Wettbewerber. Zudem lässt sich eine weitere Gegenbewegung identifizieren, die für Temu gefährlich werden könnte. Der bedrohlichste Sie zielt direkt auf den neben D2C zweiten Grundpfeiler des Geschäftsmodells: die Zollfreigrenzen.

So beginnt sich vor allem im größten und wichtigsten Exportmarkt von Temu, den USA, großer politischer Widerstand zu regen. Dieser zielt vor allem gegen die Geschäftspraxis vor allem von asiatischen Playern, per Luftfracht gewaltige Mengen von Sendungen mit einem Warenwert unter der Zollfreigrenze in die USA zu importieren. Den direktesten Angriff auf das Geschäftsmodell startete bislang das Gesetzesvorhaben des republikanischen Kongressabgeordneten Greg Murphy vom 15. April des laufenden Jahres mit dem Titel „End China’s De Minimis Abuse Act“.

Wir können nicht länger dulden, dass China die US-Handelspolitik missbraucht. Jason Smith, US-Kongressabgeordneter

Das Gesetz würde die geltende Regelung ändern, indem es speziell für Importe aus China und anderen Nicht-Marktwirtschaften die Nutzung der De-minimis-Ausnahme einschränkt. Das Ziel ist es, chinesische Unternehmen daran zu hindern, weiterhin in großem Umfang zollfrei in die USA zu exportieren und somit einen unfairen Wettbewerbsvorteil gegenüber US-amerikanischen Anbietern zu genießen.

Die „De-minimis-Regel“ erlaubt es derzeit, dass Waren mit einem Wert von unter 800 Dollar zollfrei in die USA importiert werden können. Dieses Gesetz wurde ursprünglich eingeführt, um die Einfuhr von kleinen Warenmengen für den persönlichen Gebrauch zu erleichtern. Jedoch hätten chinesische Onlinehändler dieses Schlupfloch ausgenutzt, um massive Mengen an Waren zollfrei in die USA zu schicken, so die Überzeugung der US-Politiker.

Der Vorstoß scheint derweil gewichtige parlamentarische Unterstützung zu finden. „Wir können nicht länger dulden, dass China die US-Handelspolitik missbraucht, um sich der Rechenschaftspflicht zu entziehen und Zöllen zu entgehen“, sagte der Vorsitzende des mächtigen Finanz- und Haushaltsausschusses des Repräsentantenhauses, Jason Smith jüngst, und fügte hinzu: „Wenn fast zwei Drittel aller Importe, die im Rahmen einer privilegierten Ausnahmeregelung in die USA gelangen, aus China kommen, ist klar, dass es ein Problem gibt.“

Noch größere Wucht könnte in den USA das kürzlich vorgestellte Gesetzesvorhaben mit dem sperrigen Namen „Fighting Illicit Goods, Helping Trustworthy Importers, and Netting Gains (FIGHTING) for America Act“ haben, das im US-Senat in seltener Geschlossenheit von Demokraten und Republikanern unterstützt wird von den jeweiligen Vorsitzenden des Finanz- und des Bankenausschusses sowie dem ranghöchsten Mitglied des Senats-Haushaltsausschusses. Das Ziel des Gesetzes ist es, den Zustrom von Billigwaren, die oft zollfrei in die USA gelangen, zu verringern und die heimische Wirtschaft zu schützen. Das Gesetz würde vor allem auf die Ausnutzung von Steuer- und Zollschlupflöchern optimierte Unternehmen wie Shein und Temu treffen.

Konzentration auf Qualität

Laut Christoph Tripp werden weltweit solche Gesetze mit unterschiedlichem Angang angestrengt. „Thailand wird eine Mehrwertsteuer von 7 Prozent auf importierte Waren im Wert von unter 42 Dollar erheben“, so der Professor für Distributions- und Handelslogistik an der TH Nürnberg. Malaysia habe Anfang 2024 eine 10-prozentige Umsatzsteuer für Importe mit einem Warenwert unter 108 Dollar eingeführt. „Striktere Vorgaben werden auch in Brasilien, Indonesien, Vietnam und Mexiko diskutiert“, so Tripp.

„Auch die Europäische Union erwägt die Abschaffung der Zollbefreiung für Importe bis zu einer Höhe von 150 Euro“, sagt Tripp; dies sei ein Schritt, der in erster Linie auf Unternehmen wie Temu, Shein und Ali-Express abziele. Der von der DVZ befragte Zollexperte bei der Ständigen EU-Vertretung der Niederlande, Frank Heijmann, sagte Ende Mai, „der Druck für Lösungen ist groß“ angesichts der ständig steigenden Anzahl von Sendungen aus Drittstaaten. Ein Verordnungsvorschlag zur Abschaffung des Schwellenwerts von 150 Euro liege auf dem Tisch.

Tripp erwartet derweil nur bedingt Auswirkungen durch die Abschaffung der Zollfreigrenzen. Es sei nicht ausgemacht, dass sich die Wettbewerbsvorteile dadurch entscheidend verändern würden. „Die importierten Produkte würden sich zwar verteuern, der Preisvorteil würde dennoch nach wie vor signifikant bleiben“, sagt Tripp. Der Hochschullehrer hält es derweil für unwahrscheinlich, dass Temu den Aufbau eigener Logistikkapazitäten in seinen mehr als 70 Absatzmärkten vorantreiben wird.

Ungleich entscheidender ist Tripp zufolge die Frage, wie die asiatischen Marktplätze den zunehmenden Bedenken in Bezug auf Produktqualitätät, Produktsicherheit und Nachhaltigkeit begegnen werden. „Bislang haben sie den Fokus auf Verkäufer und Käufer in der Vermarktung ihrer Plattformen gelegt“, so Tripp, „künftig werden sie sich stärker konzentrieren auf Qualität, Zuverlässigkeit und Nachhaltigkeit.“

Mitarbeit: Sebastian Reimann

Dieser Artikel ist erstmals am 3. September 2024 auf DVZ.de erschienen. Wir wiederholen den Beitrag anlässlich der BVL Supply Chain CX in Berlin.