Softwareübernahmen: Boost oder Stillstand

Unternehmen wechseln hin und wieder ihren Eigentümer, auch Softwareanbieter. Das ist an sich keine Besonderheit, es gehört zum Tagesgeschäft. Spannend wird es aber, wenn innerhalb einer Branche und eines verhältnismäßig kurzen Zeitraums auffällig viele Unternehmen an einen neuen Besitzer gehen.

Wenn sich die Übernahmen häufen, ist damit auch eine Gefahr für die Anwender und den Markt verbunden. Denn ein Verkauf zieht häufig eine Phase nach sich, in der sich Unternehmen vor allem mit sich selbst beschäftigen. Dann fehlt es ihnen an Zeit und Aufmerksamkeit für Innovationen und Weiterentwicklungen. Das verlangsamt die Digitalisierung, speziell die Bemühungen um Transparenz und Standardisierung. Damit verzögern sich auch viele Chancen oder es verhindert sie sogar. Diese Entwicklung können oder wollen sich viele Logistikdienstleister und Verlader nicht erlauben.

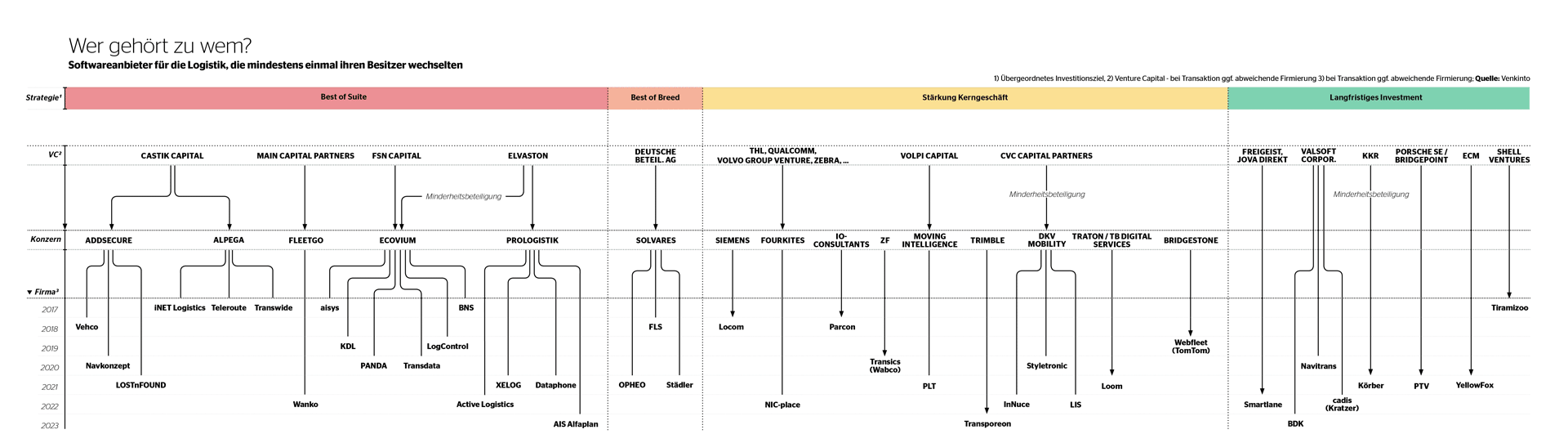

Ob wir uns in einer Zeit gehäufter Übernahmen befinden? Ja – denn innerhalb weniger Jahre haben beispielsweise im Umfeld der TMS-/Distributionslösungen Venture Capitals oder andere Unternehmen Anbieter wie Active Logistics, Alfaplan, BNS, LIS, Opheo, PLT, PTV, Städtler, Transdata, Wanko und viele mehr übernommen. Ein ähnliches Bild zeigt sich auch bei den Telematiklösungen mit Eigentümerwechseln bei AIS, Lostnfound, Styletronic, Webfleet, Yellowfox oder den TMS-Anbietern mit eigener Telematik. Manche dieser Unternehmen tragen heute bereits einen anderen Namen, auch wenn ihre Produkte noch dieselben sind.

Eine solche Zeit der Übernahmen birgt aber nicht nur das Risiko der Verlangsamung. Sie eröffnet auch Chancen für Beschleunigung. Festgefahrene Strukturen können aufgebrochen werden, um die Digitalisierung voranzutreiben. Erst noch zeigen muss sich allerdings, ob die Unternehmen selbst schneller agieren oder ihre fehlende Geschwindigkeit den Platz frei macht für andere Anbieter, die nicht verkauft wurden, oder für Start-ups.

Die Ausgangslage

Eine Konsolidierung der Logistik-Softwareanbieter war längst überfällig. Konkurrenz belebt das Geschäft und zu viele Unternehmen im gleichen Markt machen den Markt unübersichtlich. Anstelle umfangreicher Lösungen sind viele Nischenprodukte und Spezialanwendungen entstanden, was zu Stückwerk in der Systemlandschaft der Kunden geführt hat. Das wiederum erschwert die Digitalisierung, behindert die Transparenz und verlangsamt die Geschwindigkeit der Weiterentwicklung.

Allein im deutschsprachigen Raum tummeln sich über 250 Anbieter im Umfeld der TMS-, Dispositions- und Telematiklösungen. Schließt man auch die angrenzenden Bereiche im Umfeld des Supply Chain Managements mit ein, ergibt sich noch eine vielfach höhere Anzahl an Anbietern. Nicht zuletzt, weil es auch immer mehr Start-ups im Umfeld der Logistiksoftware gibt.

Aus dieser großen Anzahl an Anbietern hat sich bis heute kein dominierender Marktführer für Lösungen im KMU-Umfeld herauskristallisiert. Selbst vermeintlich große Anbieter verzeichnen lediglich einen Marktanteil im einstelligen Prozentbereich.

Diese Ausgangslage kennen natürlich auch die großen Investoren. Eine Branche, die zunehmend Aufmerksamkeit erhält, ein Markt, der viel Konsolidierung ermöglicht und in dem neue Ideen oder umfangreiche moderne und einfache Lösungen die Chance bieten, kleine Umsätze in großen Erfolg zu verwandeln. Hier fühlen sich Investoren wohl – und sie sind auch schon länger und umfangreicher aktiv, als viele bemerkt haben.

Die Karten werden neu gemischt

Was wird aus den übernommenen Unternehmen? Erhalten sie einen Innovationsschub oder werden sie innerhalb neuer Konzerne aufgerieben und bieten neuen Marktteilnehmern die Chance, sie zu überholen?

Gesichert lässt sich das natürlich nicht voraussagen. Anhand einer offensichtlichen Softwarestrategie der übernehmenden Unternehmen und basierend auf vergangenen Erfahrungen – auch aus anderen Branchen – lässt sich jedoch eine relativ zuverlässige Prognose treffen, welche Unternehmen sich in den nächsten Monaten oder gar Jahren schwerer tun werden, ihre Kunden bei aktuellen Herausforderungen zu unterstützen, weil sie vor allem mit sich selbst beschäftigt sind.Dabei geht es nicht immer um Verlangsamung. Auch eine erzwungene (und meist vom Kunden nicht gewünschte) Umstellung auf eine neue Lösung, um die Softwarestrategie schnellstmöglich zu erfüllen, verändert die Lage. Sie führt zu einem enormen temporären Personalbedarf an Beratern und Projektleitern, die derzeit am Markt nur schwer zu finden sind. Unabhängig davon, ob die Entscheidung langfristig richtig ist – in vielen Fällen ist das so –, führt das Vorpreschen des Anbieters meist zu einem Wechselboom zu anderen Lösungen. Denn viele Kunden lassen sich ungern Veränderung aufzwingen und entscheiden sich deshalb für eine Alternative.

Die Softwarestrategie der Investoren steht dabei für das übergeordnete Ziel, das sie mit der erworbenen Lösung verfolgen. Sie lässt sich aus Anwendersicht in vier Kategorien einteilen:

Best of Suite: Alles aus einer Hand

Um Transparenz in der Logistikkette zu schaffen, ist es ratsam, Lösungen über die gesamte Logistikkette aus einer Hand und somit aus einer Datenbank heraus anbieten zu können. WMS, TMS, Telematik sind die Grundbausteine. Ergänzende Lösungen wie Tourenoptimierung, Anwendungen für Zoll und Compliance sowie Hardware runden das Portfolio ab. Diese Ausrichtung macht aktuell den stärksten Trend am Markt aus.

Best of Breed: Die beste Lösung in einem speziellen Bereich

Mit Speziallösungen in einem bestimmten Teilbereich der Logistik lassen sich Lücken im Portfolio der Best-of-Suite-Anbieter schließen. Dazu gehören beispielsweise die vollautomatisierte Tourenoptimierung und Data-Analytics-Tools.

Stärkung Kerngeschäft

Diese Strategie ähnelt dem Best-of-Suite-Ansatz, baut jedoch auf einem völlig anderen Hintergrund auf. Sie ist darauf ausgerichtet, ein bereits gut laufendes Geschäft zukunftssicher und weiterhin erfolgreich zu machen. Dabei muss keine Suite entstehen, übernommenen Unternehmen werden in der Regel kurzfristig vollständig in das Hauptprodukt integriert.

Langfristiges Investment

Vor allem Familienunternehmen mit ihren „Family Offices“ im Hintergrund setzen auf dieses Vorgehen anstatt ihre Mittel in Aktien zu investieren. Natürlich veräußern auch sie im Laufe der Zeit Unternehmenswerte. Aber sie agieren mit einem deutlich längeren Zeithorizont, als es bei typischen Investoren der Fall ist.

Anspruchsvolle Aufgaben

Besonders herausfordernd ist die Best-of-Suite-Strategie für die Unternehmen, die übernommen werden. Sie führt die Lösungen unterschiedlicher Anbieter zusammen und verlangt, dass diese sich zu einem großen Ganzen zusammenschließen, ohne dass sie bislang nennenswerte Gemeinsamkeiten hatten. Das bedeutet einen großen Aufwand, der mit dem höchsten Risiko verbunden ist, den Ressourcenbedarf zu unterschätzen. Oft stehen nicht genügend Mitarbeiter zur Verfügung, um die anstehenden Aufgaben zu bewältigen – zumindest nicht ohne vorübergehende Verzögerung.

Größere Best-of-Breed-Übernahmen sind heute eher selten geworden. Auch wenn sich dabei unterschiedliche Lösungen zusammenfinden, die verschiedene Anforderungen erfüllen und deshalb nebeneinander existieren können, wird es dennoch an vielen Stellen den Bedarf zur Konsolidierung geben, zum Beispiel bei sich überschneidenden Funktionen oder für Bereiche wie Marketing und Vertrieb. In diesem Fall lösen auch Best-of-Breed-Übernahmen zunächst ein hohes Maß an Beschäftigung mit sich selbst aus

Wenn eine Übernahme zur Stärkung des Kerngeschäfts erfolgt, kommt es darauf an, ob die eingekaufte Anwendung in eine Gesamtlösung integriert werden soll und als eigenständige Software verschwindet oder lediglich ergänzend angebunden wird. Eine Integration bringt ebenfalls ein hohes Maß an Beschäftigung mit sich selbst ins Unternehmen. Die bloße Anbindung gelingt deutlich leichter.

Wenn Unternehmen im Umfeld einer langfristigen Vermögensanlage übernommen werden und der Anleger sich aus dem Tagesgeschäft raushält, verläuft die Weiterentwicklung in gewohnten Bahnen.

„Für den Markt kann es sogar vorteilhaft sein, wenn einzelne Unternehmen stärker mit sich selbst beschäftigt sind.“ Volker Möller, Geschäftsführer Venkinto

Mit dieser Einstufung ist kein Pauschalurteil darüber verbunden, dass die Anbieter aller übernommenen Best-of-Suite- oder Best-of-Breed-Lösungen in der kommenden Zeit mit sich selbst beschäftigt sein werden. Dennoch ist es wichtig, damit zu rechnen, dass typische Investoren durch Konsolidierung sowohl Kosten senken als auch Umsatz und Erträge optimieren wollen. So können sie von einem späteren Weiterverkauf am meisten profitieren.

Je nach Anlagestrategie des Investors steht eine schnelle Wertsteigerung des Unternehmens stärker im Fokus als Kundenwünsche. Dann werden KPIs, die den Unternehmenswert kurzfristig positiv beeinflussen, einer nachhaltigen und langfristigen Weiterentwicklung von Produkt und Unternehmen vorgezogen. Typischerweise beträgt die Zeitspanne zwischen Ankauf und Weiterverkauf eines Anbieters drei bis zehn Jahre.

Deshalb könnte man vermuten, dass Investoren erst nach einiger Zeit auf Konsolidierung drängen. Unternehmen mit schlechten Verkaufszahlen erleben solche Forderungen verbunden mit Vorgaben zur Kostensenkung allerdings schneller. Sie führen häufig zunächst zu einer deutlich langsameren Weiterentwicklung. Oder plakativ gesagt: von den Anbietern einer Best-of-Suite- oder Best-of-Breed-Software bleiben nach einem Verkauf nur solche von Auswirkungen auf ihre Weiterentwicklung verschont, die ihre Umsatz- und Kostenziele erreicht haben.

Für den Markt kann es sogar vorteilhaft sein, wenn einzelne Unternehmen stärker mit sich selbst beschäftigt sind. Bleiben sie Innovationen und Weiterentwicklungen schuldig, gerät die gewohnte Struktur in Bewegung. In einer solchen Phase können Anbieter punkten, die schnell und agil vorgehen. Dann kann es ihnen gelingen, zu neuen Marktführern zu werden – jedenfalls wenn sie dazu in der Lage sind, einen höheren Kundenansturm zu bewältigen. Bei ihnen entstehen Innovationen, die eine ganze Branche voranbringen, zum Beispiel durch einfachere Lösungen, offenere Schnittstellen und das Potenzial, neue Bewerber in die Logistik zu bringen und offen zu sein für neue Logistikberufe – was dem Fachkräftemangel entgegenwirken kann. Es bleibt also spannend zu beobachten, welche Auswirkungen durch die Firmenübernahmen in der nächsten Zeit entstehen. (loe)